Steuern für Photovoltaik ab 2023

Der Deutsche Bundestag hat am 02.12.2022 das neue Jahressteuergesetz verabschiedet und dort sehr viele Änderungen für die Besteuerung von Photovoltaik-Anlagen umgesetzt. Hier die wichtigsten steuerlichen Neuregelungen für Solaranlagen auf Einfamilienhäusern bis 30 kWp:

- Umsatzsteuer: Beim Kauf einer Photovoltaik-Anlage entfällt die Mehrwertsteuer

- Einkommenssteuer: Alle Einnahmen (eingesparter Eigenverbrauch und Einspeisevergütung) sind steuerfrei

- Lohnsteuerhilfevereine: Die Einkommenssteuererklärung darf von Lohnsteuerhilfevereinen erstellt werden, wenn der Betreiber der Anlage zur Einkommenssteuerbefreiung berechtigt ist

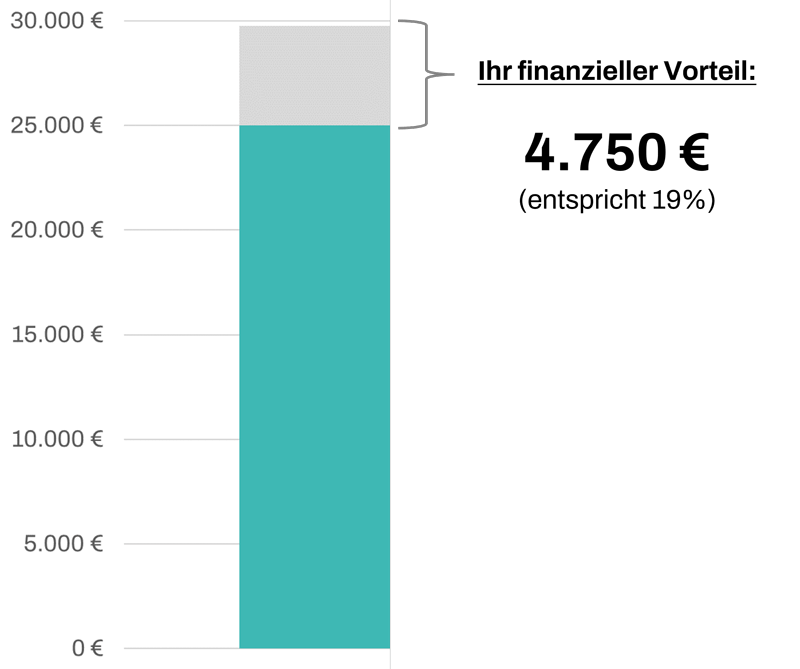

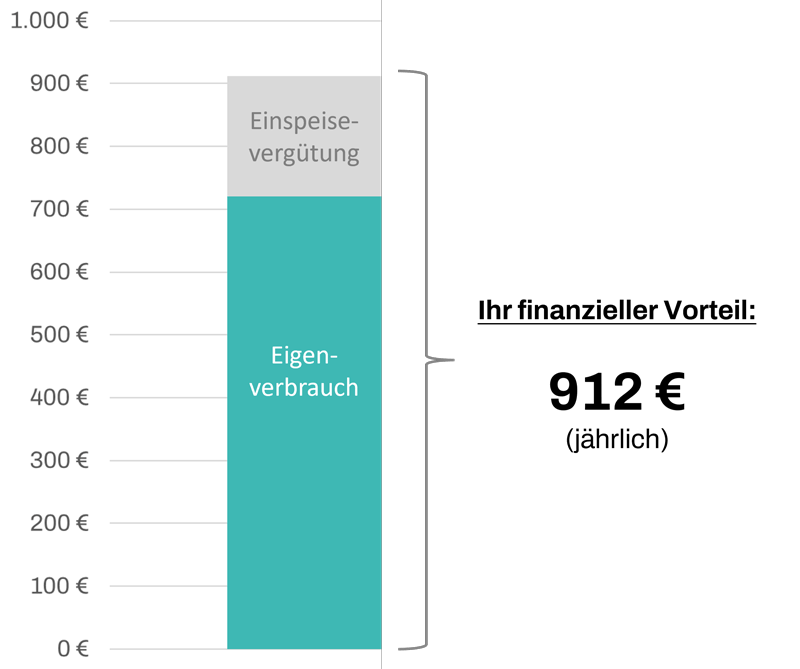

Auf der folgenden Grafik sehen Sie, welche konkreten finanziellen Vorteile das für Sie hat. Hinweis: Es handelt sich dabei um Beispielzahlen von typischen Kunden. Eine genauere Berechnung kann Ihnen ein Steuerberater machen.

Umsatzsteuer von Photovoltaik-Anlagen

Vorteile der Umsatzsteuer beim Kauf einer Solaranlage

Der Vorteil bei der Umsatzsteuer ergibt sich aus dem sogenannten Nullsteuersatz beim Kauf einer PV-Anlage. Das bedeutet, der Installateur darf Ihnen eine Rechnung mit einer Mehrwertsteuer von 0 % ausstellen. Die Investitionssumme für Ihre neue Solaranlage reduziert sich deshalb ab dem 01.01.2023 um 19 %. Bei einem (Netto-)Kaufpreis von 25.000 € sparen Sie also 4.750 € Mehrwertsteuer ein.

In der folgenden Tabelle finden Sie eine Übersicht, bei welcher Investitionssumme wie viel Euro Umsatzsteuer eingespart werden kann:

Investitionssumme (netto) | eingesparte Umsatzsteuer |

|---|---|

15.000 € | 2.850 € |

20.000 € | 3.800 € |

25.000 € | 4.750 € |

30.000 € | 5.700 € |

35.000 € | 6.650 € |

40.000 € | 7.600 € |

45.000 € | 8.550 € |

50.000 € | 9.500 € |

Welche Komponenten umfasst die Steuererleichterung?

Gemäß dem Gesetzesentwurf sollen alle für den Betrieb notwendigen Komponenten (also auch Speicher und Wechselrichter) dem Nullsteuersatz unterliegen. Etwas unklar ist derzeit noch, ob dazu auch die Wallbox zählt.

Schwieriger wird es außerdem, wenn in der Rechnung des Installateurs viele Einzelpositionen enthalten sind. Häufig wird beispielweise der Zählerschrank erneuert, weil der Netzbetreiber das so fordert. Ob das für den Betrieb der Photovoltaik-Anlage wirklich notwendig ist, wird in dem neuen Gesetz nicht erläutert.

Sie als Endkunde müssen sich darüber jedoch keine Gedanken machen: Für die korrekte Rechnungslegung und ggf. Zahlung der Umsatzsteuer an das Finanzamt ist der Aussteller der Rechnung (Installateur) verantwortlich.

Teillieferungen und Anzahlungsrechnungen 2022

Einige Installationen wurden 2022 bereits begonnen, konnten aber aufgrund von Lieferengpässen nicht fertig gestellt werden. In vielen Fällen wurden beispielweise die Module bereits auf dem Dach installiert (und mit 19 % MwSt berechnet), aber der Speicher oder Wechselrichter war nicht lieferbar.

Diese Kunden profitieren nun von der neuen Steuerregelung: Das relevante Kriterium bei der steuerlichen Beurteilung ist die Installation der Anlage. Wird die Lieferung und Installation der Solaranlage tatsächlich erst nach dem 01.01.2023 abgeschlossen, darf der Nullsteuersatz auf den Gesamtbetrag angewendet werden. In der Praxis heißt das, der Installateur zieht in der Schlussrechnung alle bereits gezahlten Anzahlungen einschließlich Umsatzsteuer ab. Sie zahlen nur den Nettobetrag mit 0 % MwSt.

Einkommenssteuer von Photovoltaik-Anlagen

Vorteile der Einkommenssteuer beim Betrieb einer Solaranlage

Die Einsparungen bei der Einkommenssteuer sind etwas komplexer und individueller. Hierzu muss man zunächst wissen, was bei eigenen Photovoltaik-Anlagen als Einkommen gilt:

- Die Einspeisevergütung vom Netzbetreiber

- Der eingesparte Eigenverbrauch

In unserem fiktiven (aber durchaus realistischen) Beispiel sind wir von einer Einsparung von 912 € ausgegangen. Das spannende daran: Der steuerliche Vorteil ergibt sich jedes Jahr! Logisch, denn die Einkommenssteuererklärung wird ja auch jährlich abgegeben. Aber wie sind wir auf diese Werte gekommen?

Persönlicher Steuersatz: 30 %

Arbeitspreis: 0,40 €/kWh

Eigenverbrauch: 6.000 kWh

0,40 €/kWh x 6.000 kWh x 30 % = 720 €

Einspeisevergütung: 0,08 €/ kWh

Netzeinspeisung: 8.000 kWh

0,08 €/kWh x 8.000 kWh x 30 % = 192 €

720 € + 192 € = 912 €

Wir gehen hier von durchschnittlichen Erfahrungswerten aus, die wir aus dem täglichen Geschäft mit Kunden kennen. Um Ihre individuellen Steuerersparnisse zu ermitteln, sprechen Sie bitte mit Ihrem Steuerberater!

Und was passiert mit Bestandsanlagen?

Wirklich interessant an dem neuen Gesetz ist, dass die Befreiung bei der Einkommenssteuer auch für Bestandsanlagen gilt (nicht nur für Neuanlagen). Ebenfalls gilt die Regelung rückwirkend für das Steuerjahr 2022 – also bereits für die Steuererklärungen, welche in 2023 erstellt werden.

Wenn Sie von den neuen Steuerregelungen profitieren möchten und Ihre Stromkosten profitabel senken wollen, dann starten Sie jetzt eine Anfrage bei uns. Wir beraten Sie gern zu Ihren individuellen Möglichkeiten!